「老後資金、そろそろ真剣に考えなきゃ…」

そう感じ始める50代にとって、NISAやiDeCoといった“非課税制度”を使った資産形成は、まさに重要な選択肢です。

ただ、「NISAとiDeCoって何が違うの?」「どっちが得なの?」と迷う方も多いのが現実。

私自身、現在はNISAと企業型DC(確定拠出年金)を併用して資産形成しています。iDeCoは使っていませんが、その理由も含めて「50代からの制度選び」について、投資家目線でお話ししていきます。

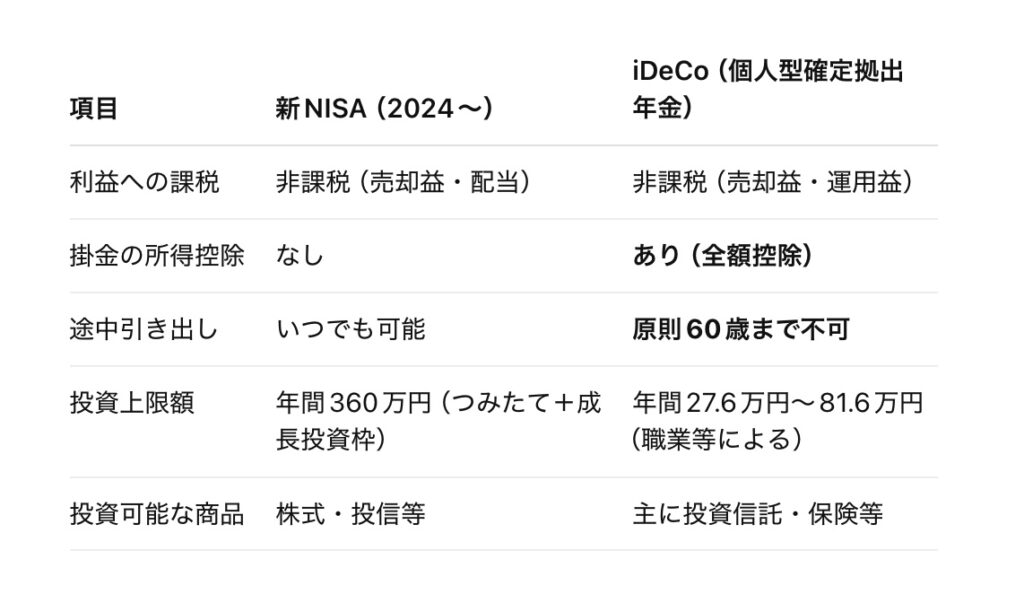

①:NISAとiDeCoの違いを整理しよう

まずは2つの制度の基本的な違いを整理しておきましょう。どちらも「売却益や分配金が非課税になる」という点では共通ですが、以下のような違いがあります。

iDeCoの最大のメリットは、掛金が所得控除されるため節税になるという点です。特に50代は年収も比較的高く、税率も上がっているケースが多いため、「少額でも節税効果はバカにできない」と言えるでしょう。

ただし、その代わりに60歳まで資金を引き出せないという大きな制限があります。

②:投資家として“なぜ私はiDeCoを使っていないのか?”

ここで私の話を少し。

私は現在、企業型DC(確定拠出年金)に加入しており、iDeCoとの併用は不可(マッチング拠出している場合)となっています。これがまずiDeCoを利用していない大きな理由のひとつです。

さらに個人的な考えとして、以下のような判断基準があります:

● 資金拘束がネックになる可能性がある

50代という年齢は一般的に、ライフプランが読みにくい時期です。親の介護、子どもの教育費、転職や早期退職など、予期せぬ出費が増える可能性も。

そのため、自由に引き出せるNISAの方が柔軟性が高いと考えています。

● NISAでも長期運用+非課税効果は十分ある

新NISAでは、年間最大360万円まで投資可能で、生涯投資枠は1800万円。これはかなりの金額です。運用期間に制限もなく、いつでも売却可能+非課税という利便性も非常に大きい。

たしかに節税面ではiDeCoの方がやや有利ですが、「資産形成+流動性」のバランスを考えると、NISAに集中するのが自分にとっては合理的でした。

③:50代は“何を重視するか”で選択が分かれる

ここまでの話をふまえて、50代が「NISAか?iDeCoか?」を選ぶ際は、以下のような重視ポイントの違いで判断するとよいと思います。

● iDeCoが向いている人:

- 税金をしっかり節約したい(所得控除メリットを最大化したい)

- 安定収入があり、60歳まで資金を動かす予定がない

- 退職金や年金の受取戦略も含めて、老後資金にロックしても問題ない

➡ 「税制優遇を最大限使って、確実に老後資金を積み立てたい」人向け。

● NISAが向いている人:

- いつでも資金を引き出せる柔軟性が欲しい

- 投資額をある程度まとめて動かしたい(新NISAは上限も大きい)

- 企業型DCに加入していてiDeCoと併用できない

- 投資の自由度(個別株やETFなど)を重視したい

➡ 「資産形成しながら、人生の変化にも対応したい」人向け。

● どちらもOKな人は…

実は、多くの人にとっては両方を併用するのが最も効率的です。

iDeCoで“節税+老後資金確保”、NISAで“柔軟な資産形成”と、用途を分ける形です。

ただし、50代になると運用期間が短くなっているため、慎重なポートフォリオ設計と出口戦略が不可欠になります。リスク資産の比率は徐々に抑えつつも、物価上昇への対応も視野に入れておきましょう。

まとめ:NISAとiDeCo、どちらかで迷うより「自分の目的」に照らして選ぼう

投資制度に“絶対的な正解”はありません。NISAにもiDeCoにもメリット・デメリットがあります。

50代という時間が限られた世代にとって大切なのは、「自分の目的・状況に合った制度を使うこと」です。

・今後も安定収入があり、節税を重視するならiDeCo

・ライフイベントに備えながら、流動性も保ちたいならNISA

・企業型DCがあるなら、まずはNISAをフル活用しよう

私は後者の考えで、NISA×企業型DCを軸に資産形成を進めています。

どちらかで迷ったら、まずは「試しに少額から」始めてみることも、良い選択肢ですよ。

最後までお読みいただきありがとうございました。

コメント